Dự thảo Thông tư sửa đổi, bổ sung một số điều của Thông tư số 02/2023 quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn.

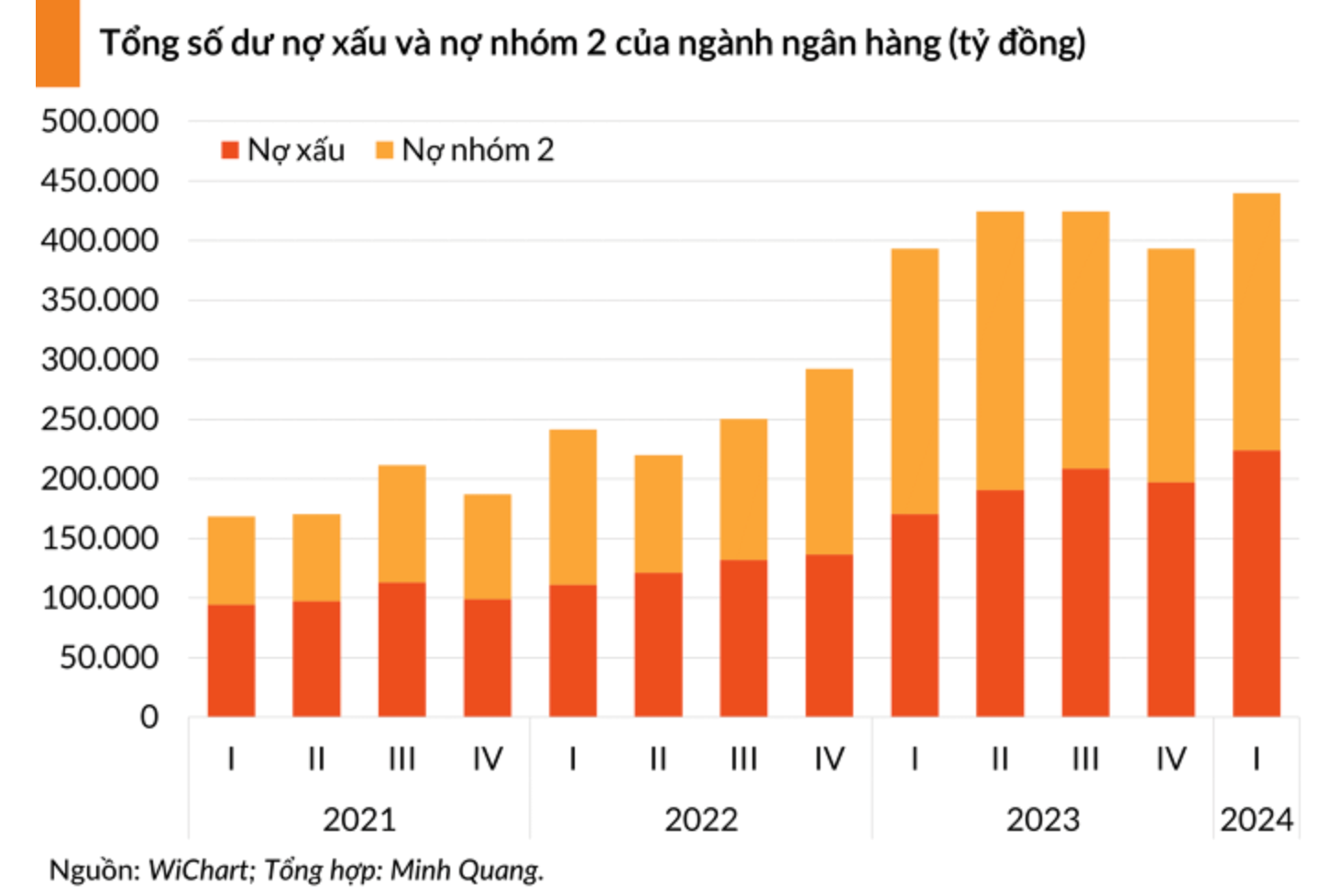

Theo báo cáo tài chính năm 2023 của nhiều ngân hàng, nợ xấu ghi nhận mức tăng mạnh và có xu hướng đi lên. Điều này buộc các nhà băng phải tăng trích lập dự phòng rủi ro, khiến lợi nhuận bị "ăn mòn".

Dữ liệu WiChart cho thấy, tỷ lệ nợ xấu của hệ thống ngân hàng đang tăng nhanh, lên trên ngưỡng 3%, trong khi tỷ lệ bao phủ nợ xấu có xu hướng giảm xuống dưới 100%, thay vì luôn ở trên 100% như trước đây.

Báo cáo của ACBS cho biết nợ xấu, nợ nhóm 2 và nợ tái cơ cấu đều có xu hướng tăng lên trong quý 1/2024. Xét về tổng thì tỷ lệ này đang thấp hơn giai đoạn quý 2-3/2020 trong giai đoạn COVID-19. Nhưng xét riêng lẻ thì tỷ lệ nợ xấu (nhóm 3-5) và nợ nhóm 2 lại đang tăng lên đáng kể, cho thấy là một lớp nợ xấu mới đang có dấu hiệu hình thành.

Ngoài ra, trong giai đoạn quý 2/2020 - 2/2021 và quý 3/2021 - 1/2023, nợ tái cơ cấu giảm dần theo thời gian. Tuy nhiên từ quý 2/2023 tới nay, nợ tái cơ cấu đang có xu hướng tăng dần. Tỷ lệ LLR – dự phòng bao phủ nợ xấu tiếp tục giảm sau khi tăng nhẹ vào quý 4/2023 cho thấy áp lực trích lập dự phòng của hệ thống ngân hàng vẫn còn khá lớn trong giai đoạn tới.

Trước bối cảnh này, Ngân hàng Nhà nước vừa công bố dự thảo sửa đổi Thông tư 02/2023/TT-NHNN quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn.

Ngân hàng Nhà nước cho biết kinh tế có xu hướng phục hồi nhưng vẫn còn đối mặt với nhiều khó khăn thách thức, dự báo tiếp tục kéo dài trong năm 2024. Do vậy, việc kéo dài thời gian cơ cấu nợ theo Thông tư 02 sẽ góp phần hỗ trợ tháo gỡ khó khăn cho khách hàng vay vốn, góp phần hỗ trợ phục hồi phát triển nền kinh tế.

Thông tư 02 quy định tổ chức tín dụng phải xác định số tiền dự phòng cụ thể phải trích đối với toàn bộ dư nợ của khách hàng như trong trường hợp không áp dụng quy định giữ nguyên nhóm nợ và phải thực hiện trích lập bổ sung đầy đủ vào 31.12.2024.

Vì vậy, đến 31.12.2024, tổ chức tín dụng đã có đủ nguồn tài chính để xử lý rủi ro như trong trường hợp tổ chức tín dụng thực hiện phân loại nợ và trích lập dự phòng rủi ro theo quy định hiện hành (Thông tư 11/2021/TT-NHNN).

Theo đó, trường hợp kéo dài thời gian cơ cấu nợ theo thông tư đến hết 31.12.2024 sẽ không ảnh hưởng đến cơ chế trích lập dự phòng rủi ro do kéo dài thời gian cơ cấu nợ và giữ nguyên nhóm nợ đối với hệ thống.

Ngoài ra, việc kéo dài thời gian cơ cấu nợ theo Thông tư 02 đến 31.12.2024 sẽ góp phần làm giảm mức độ gia tăng nợ xấu nội bảng của tổ chức tín dụng và tạo điều kiện cho tổ chức tín dụng thực hiện hỗ trợ, tháo gỡ khó khăn cho khách hàng, góp phần hỗ trợ phục hồi nền kinh tế.

Trên cơ sở này, Ngân hàng Nhà nước đề xuất sửa đổi, bổ sung khoản 2 Điều 4 của Thông tư số 02/2023/TT-NHNN ngày 23.4.2023 như sau: “Phát sinh nghĩa vụ trả nợ gốc và/hoặc lãi trong khoảng thời gian từ ngày thông tư này có hiệu lực đến hết ngày 31.12.2024.”.

Sửa đổi khoản 8 Điều 4 như sau: “Việc cơ cấu lại thời hạn trả nợ cho khách hàng theo quy định tại Thông tư này được thực hiện kể từ ngày thông tư này có hiệu lực đến hết ngày 31.12.2024.”.

Thông tư 02 được Ngân hàng Nhà nước ban hành vào cuối tháng 4.2023, quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn. Thông tư này sẽ hết hiệu lực vào tháng 6.2024.

Trong năm qua, Thông tư 02 đã góp phần không nhỏ vào việc tháo gỡ khó khăn cho người dân, doanh nghiệp trong bối cảnh tăng trưởng kinh tế còn nhiều thách thức.

Theo đại diện các ngân hàng, trước bối cảnh kinh tế khó khăn, sức cầu thị trường còn yếu đã tác động lên khả năng trả nợ của khách hàng nên các ngân hàng kiến nghị được gia hạn thêm Thông tư 02 từ 6 tháng đến 1 năm, thay vì đến 30.6.2024 đến hạn.

Các chuyên gia phân tích của Chứng khoán SSI dự báo, tỷ lệ nợ xấu cuối năm 2024 có thể chỉ tăng nhẹ so với cuối năm 2023 (ước tính từ 1,63% lên 1,68%), do dự kiến các ngân hàng sẽ đẩy mạnh việc xóa nợ xấu và đẩy mạnh trích lập dự phòng. Song các khoản nợ có vấn đề (bao gồm các khoản nợ nhóm 2, các khoản vay tái cơ cấu, trái phiếu doanh nghiệp quá hạn, các khoản vay cũ) vẫn cần được giám sát chặt chẽ.

Trao đổi với phóng viên Một Thế Giới trước đó, PGS-TS Đinh Trọng Thịnh, Học viện Tài chính cũng đồng tình việc gia hạn Thông tư 02. Theo vị chuyên gia, thời gian qua kinh tế khó khăn, nhiều doanh nghiệp không thể trả nợ đúng hạn, bị rơi vào nhóm nợ xấu hoặc chuyển nhóm nợ. Việc kéo dài thông tư này sẽ giúp doanh nghiệp có thêm hy vọng “hồi sức”.

“Nền kinh tế vẫn còn khó khăn thì theo tôi có thể kéo dài Thông tư 02 đến hết năm 2024”, ông Thịnh nói.